首页

实务课程

继续教育

交流中心

首页

实务课程

继续教育

交流中心

年终奖个税优惠延续,怎么计税更省钱?

又到一年岁末,年终奖成了职场人最关心的话题。除了能拿多少钱,如何让到手的钱更多同样重要。一个容易被忽略的关键点就是——年终奖的计税方式选择。选对方式,可能帮你省下几千甚至上万元!

根据财政部2023年发布的政策,全年一次性奖金个人所得税优惠政策将延续至2027年12月31日。这意味着,在未来三年内,大家仍然可以享受年终奖的税收优惠。

根据政策规定,居民个人取得全年一次性奖金,可以选择单独计税或合并计税。单独计税指不并入当年综合所得,单独计算纳税;合并计税指并入当年综合所得计算纳税。按照这两种计税方式,到手的奖金会有什么差异,我们来计算一下。

案例一

王女士:年收入12万元(月薪10000元),年终奖:6万元;可享受专项附加扣除:每月2000元;三险一金每月2000元。

方案一:年终奖单独计税

工资部分应纳税:

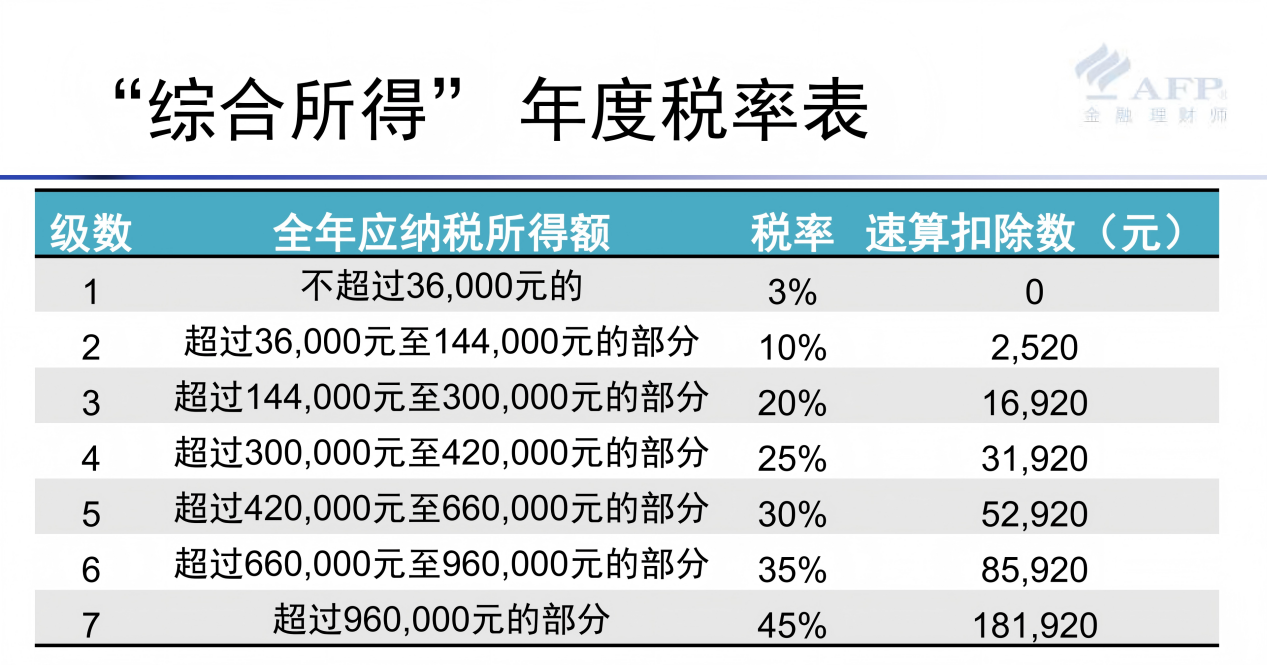

年应纳税所得额=120000-60000(基本减除费用)-24000(专项附加扣除)-24000(三险一金)=12000元

工资部分个税=12000×3%=360元

年终奖部分应纳税:

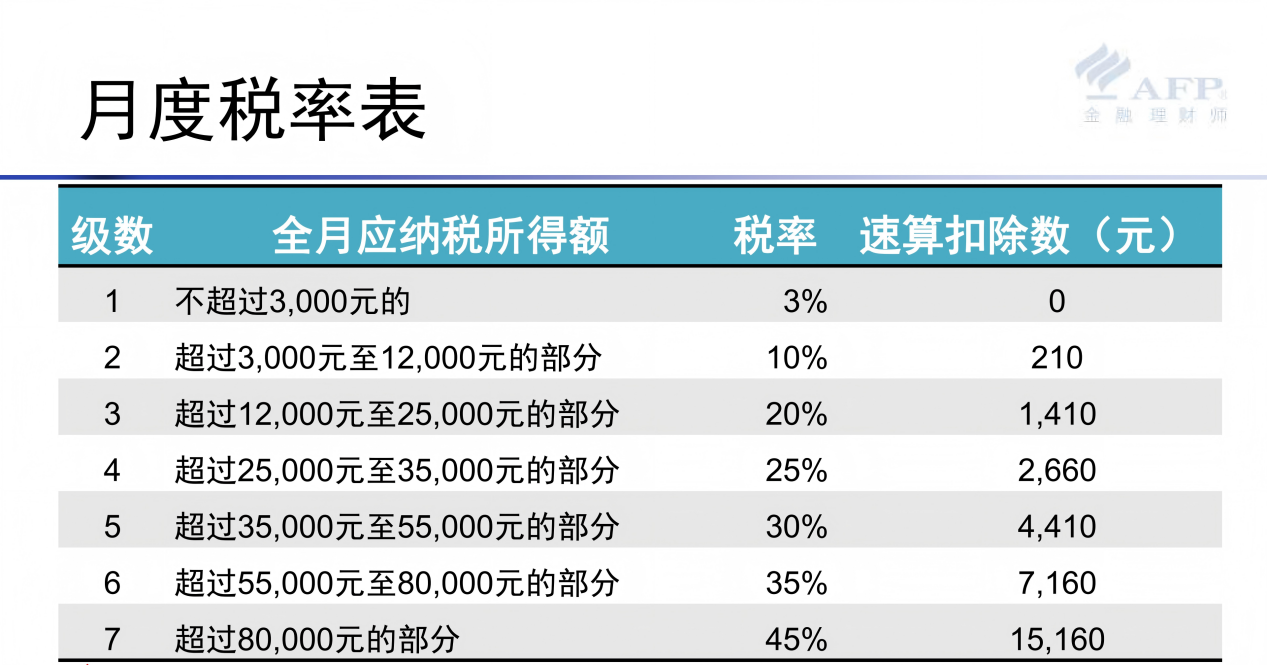

60000÷12=5000元,适用税率10%

年终奖个税=60000×10%-210(速算扣除数)=5790元

总纳税额=360+5790=6150元

方案二:年终奖合并计税

年应纳税所得额=(120000+60000)-60000-24000-24000=72000元

总个税=72000×10%-2520(速算扣除数)=4680元

对比结果:在此案例中,选择合并计税可节省1470元。

案例二

赵女士:年收入18万元(月薪15000元),年终奖:6万元;可享受专项附加扣除及三险一金每月2500元。

方案一:年终奖单独计税

工资部分应纳税:

年应纳税所得额=180000-60000(基本减除费用)-30000(专项附加扣除+三险一金)=90000元

工资部分个税=90000×10%-2520(速算扣除数)=6480元

年终奖部分应纳税:

年终奖个税=60000×10%-210=5790元

总纳税额=6480+5790=12270元

方案二:年终奖合并计税

年应纳税所得额=(180000+60000)-60000-30000=150000元

总个税=150000×20%-16920(速算扣除数)=13080元

对比结果:在此案例中,选择单独计税可节省810元。

不同收入层次,最优选择不同。通过大量案例分析,我们总结出一般规律:

年收入+年终奖<15万元的群体:通常选择“单独计税”更划算。因为年终奖单独计算时,有可能适用较低税率。

年收入+年终奖在15万-30万元的群体:需要具体测算,但多数情况下“单独计税”仍具有优势。

年收入+年终奖>30万元的群体:如果工资部分已适用较高税率(如25%以上),合并计税可能更优,因为可以让部分收入适用相对较低的税率。

重要提醒:这些坑千万别踩

不是所有奖金都适用:

只有真正的“全年一次性奖金”才能享受该政策。半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资合并计税。即使是同一笔年终奖,如果分在不同月份发放,也不能合并后作为一次全年一次性奖金计算。

注意发放时间归属:

年终奖属于实际发放的年度。比如2025年的年终奖,如果在2026年1月发放,就属于2026年的收入。

实用建议:如何做出最佳选择

使用个税APP试算:

在办理个税汇算时,个税APP会自动给出两种计算结果,你可以比较后选择更优惠的方案。

如果对年终奖金额有预期,可以提前用个税计算器进行测算,做到心中有数。

考虑工资薪金结构:

如果你的月工资已接近税率跳档临界点,选择合并计税可能会使整体税负上升,需要特别注意。

附:税率表参考

【本文仅供参考,具体税务问题请咨询专业机构或税务机关】

以上就是“年终奖个税优惠延续,怎么计税更省钱?”的介绍,希望对您有所帮助。